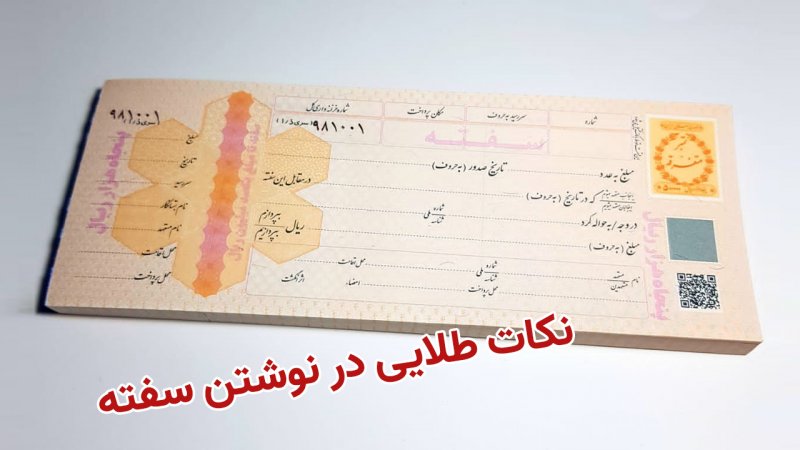

سفته چیست و چگونه باید مطالبه شود؟ | آموزش کامل سفته در سال ۱۴۰۴

سفته یا سُفته یکی از مهمترین اسناد تجاری در ایران است که به موجب آن صادرکننده تعهد میکند در تاریخ مشخص، مبلغ درجشده را به دارنده بپردازد. این سند بر اساس قانون تجارت ایران معتبر شناخته شده و در بسیاری از قراردادها، استخدامها و معاملات به عنوان تضمین یا تعهد مالی مورد استفاده قرار میگیرد.

سفته چیست؟

طبق ماده ۳۰۷ قانون تجارت، سفته نوشتهای است که به موجب آن شخص (صادرکننده) تعهد میکند مبلغی معین را در زمان مقرر به شخص دیگر یا در وجه حامل بپردازد.

ویژگیهای اصلی سفته:

دارای تعهد پرداخت در آینده است.

وسیلهای برای تضمین بازپرداخت وام، قراردادها یا تعهدات مالی.

بر خلاف چک، ضمانت اجرای کیفری ندارد و صرفاً از طریق مراجع حقوقی و ثبتی قابل پیگیری است.

کاربردهای سفته در ایران

ضمانت استخدام: کارفرمایان از سفته به عنوان تضمین حسن انجام کار استفاده میکنند.

ضمانت بازپرداخت وام: بانکها یا مؤسسات مالی در کنار سایر وثایق، ممکن است سفته دریافت کنند.

معاملات تجاری: سفته به جای چک یا برات برای تضمین تعهدات مالی استفاده میشود.

قراردادهای پیمانکاری و مشارکت: برای اطمینان از اجرای صحیح تعهدات مالی.

شرایط قانونی صدور سفته

بر اساس قانون تجارت، سفته باید شامل اطلاعات زیر باشد:

امضا یا مهر صادرکننده (مهمترین شرط اعتبار سفته)

مبلغ سفته (به عدد و حروف)

تاریخ صدور و تاریخ پرداخت (سررسید)

نام گیرنده وجه یا عبارت "در وجه حامل"

محل پرداخت وجه سفته

🔹 اگر هر یک از این موارد ذکر نشود، سفته ممکن است از نظر قانونی با مشکل مواجه شود.

نحوه مطالبه سفته

اگر صادرکننده در تاریخ سررسید وجه سفته را پرداخت نکند، دارنده دو راه قانونی برای وصول طلب دارد:

۱ اقدام حقوقی

طرح دادخواست در دادگاه حقوقی

ارائه اصل سفته و مدارک مربوط به بدهی

صدور حکم دادگاه برای پرداخت وجه سفته

۲ اقدام ثبتی

مراجعه به اداره ثبت اسناد

تقاضای صدور اجرائیه برای سفته

توقیف اموال صادرکننده تا زمان پرداخت بدهی

مدارک لازم برای مطالبه سفته

اصل سفته برگشتی

مدارک هویتی دارنده (کارت ملی و شناسنامه)

رسید یا مدرکی دال بر وجود بدهی (در صورت وجود)

مجازات صادرکننده سفته پرداختنشده

برخلاف چک، سفته ضمانت اجرای کیفری ندارد. به عبارت دیگر، صادرکننده سفته به دلیل عدم پرداخت مبلغ، زندانی نمیشود. اما چون سفته یک سند لازمالاجرا است، دارنده میتواند بدون نیاز به دعوای طولانی، از طریق دادگاه یا اداره ثبت وجه آن را مطالبه کند.

تفاوت سفته با چک

توصیههای مهم هنگام صدور سفته

همیشه مبلغ سفته را به عدد و حروف درج کنید.

نام گیرنده وجه را بنویسید تا از سوءاستفاده جلوگیری شود.

تاریخ صدور و تاریخ سررسید را مشخص کنید.

امضا یا مهر صادرکننده باید وجود داشته باشد.

از دادن سفته سفید امضا خودداری کنید.

جمعبندی

سفته یکی از ابزارهای مهم در معاملات مالی و قراردادی در ایران است. اگرچه مانند چک ضمانت کیفری ندارد، اما به عنوان یک سند معتبر قانونی میتواند از طریق دادگاه یا اداره ثبت مورد مطالبه قرار گیرد. آگاهی از شرایط صدور و قوانین مربوط به سفته باعث میشود هم در هنگام صدور و هم در زمان وصول، دچار مشکل نشوید.

سوالات متداول درباره سفته

۱. آیا سفته مانند چک ضمانت کیفری دارد؟

خیر، سفته فقط ضمانت حقوقی و ثبتی دارد.

۲. آیا میتوان از سفته برای استخدام استفاده کرد؟

بله، بسیاری از کارفرمایان برای تضمین حسن انجام کار سفته دریافت میکنند.

۳. اگر صادرکننده سفته پول نپردازد چه میشود؟

دارنده میتواند از طریق دادگاه یا اداره ثبت اقدام کند.

۴. آیا میتوان سفته سفید امضا داد؟

خیر، این کار بسیار خطرناک است و ممکن است سوءاستفاده شود.

۵. تفاوت سفته با چک چیست؟

چک ابزار پرداخت نقدی است اما سفته تعهد به پرداخت در آینده محسوب میشود.

۶. آیا سفته اعتبار قانونی دارد؟

بله، سفته یک سند لازمالاجراست و از طریق قانون قابل پیگیری است.